本报记者联合报道

没有加税!没有加税!没有加税!重要的事情说三遍。

12月3日,《中华人民共和国消费税法(征求意见稿)》(简称《征求意见稿》)正式公布,并附消费税税目税率表。

中证君对比征求意见稿所附的税目税率表和现行征收规则,现行税制框架和税负水平总体不变,没有加税,征收环节也没有变化。

市场关心的白酒税率并未调整,也没有纳入后移征收改革试点。白酒仍然延续之前在生产(进口)环节征税的政策,税率为20%加0.5元/500克(或者500毫升)。这对白酒行业是利好,尤其区域性白酒可以暂时松口气了。

消费税保持现行税负水平总体不变

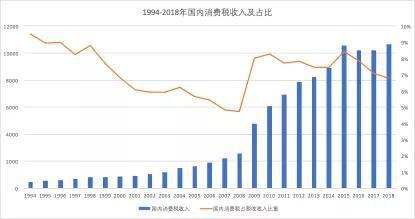

消费税是我国税收收入的主要征收项之一,占比1994年至2018年,累计征收国内消费税105,176亿元,其中2018年征收10,632亿元。

数据来源:财政部

消费税立法背景:

1993年12月,国务院颁布了《中华人民共和国消费税暂行条例》(以下简称《条例》),规定自1994年1月1日起,选择烟、酒、汽柴油等部分消费品开征消费税。

2008年11月,根据消费税历次政策调整和改革情况,国务院对《条例》进行了修订,并于2009年1月1日起实施。

按照党的十八届三中全会《中共中央关于全面深化改革若干重大问题的决定》提出的“调整消费税征收范围、环节、税率,把高耗能、高污染产品及部分高档消费品纳入征收范围”的要求,从2014年启动了新一轮消费税改革,出台了多项改革措施,这些改革措施在转方式、调结构、促发展,以及增加财政收入等方面起到了积极作用。目前,消费税相关改革要求已经落实,立法条件成熟。

《征求意见稿》延续了《条例》中关于委托加工收回应税消费品抵扣政策,同时按照现行政策,对外购应税消费品的十项抵扣政策进行明确,涉及卷烟、鞭炮焰火、高尔夫球及球具、木制一次性筷子、实木地板、成品油、啤酒、葡萄酒、高档化妆品等,对于抵扣凭证管理也进行了规定。

结合税收征管实践,《征求意见稿》对《条例》中“纳税人生产的应税消费品,于纳税人销售时纳税”进行了细化规定,即“纳税人销售应税消费品,纳税义务发生时间为收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天”。

为进一步减少纳税人办税频次,减轻纳税人申报负担,《征求意见稿》取消“一日、三日和五日”等三个计税期间,新增“半年”的计税期间。

“《中华人民共和国消费税法(征求意见稿)》基本延续消费税基本制度框架,保持了现行税制框架和税负水平总体不变。”北京国家会计学院财税政策与应用研究所所长李旭红表示。

她认为,《征求意见稿》有助于落实税收法定原则,推进现代税制建设阶段。同时,加入“依法授权国务院组织开展相关试点”内容也可以推动下一步消费税改革,在调节中央与地方收入分配、引导地方优化营商环境、促进消费结构升级等方面均具有积极意义,有助于建立健全我国现代税收制度。

不过,现行税制框架和税负水平总体不变,不等于未来不变。

财政部指出,后移消费税部分消费品征收环节等消费税改革工作一直在推进中。考虑到这些工作在消费税立法后仍将持续,需要依法授权国务院组织开展相关试点。

征求意见稿第二十条指出,国务院可以实施消费税改革试点,调整消费税的税目、税率和征收环节,试点方案报全国人民代表大会常务委员会备案。

白酒并未加税

白酒的消费税从量(0.5元/斤)和从价(20%)两个环节征收。此次的意见稿中,白酒在生产(进口)环节征税,税率为20%加0.5元/500克(或者500毫升),这意味着白酒并未加税。

早在11月底,已有消息传出,消费税征求意见稿有望在年底前公布,公开征求大众意见。

在消费税消息等多重因素的影响下,贵州茅台、五粮液、山西汾酒、古井贡酒等白酒股集体下跌。

但分析人士普遍认为,不用过度担心,消费税的变革有利于行业整合。白酒消费税即使发生改变,名酒企业将凭借强大的产业链定价权转移成本,夯实竞争优势,带动集中度进一步提升。

有白酒企业表示,这等于一个悬在头上的“达摩克利斯之剑”取消了,之前传的是消费税要增加,目前可以说是利空出尽,其实整个过程对公司没有影响。

中华人民共和国消费税法(征求意见稿)全文如下:

第一条 在中华人民共和国境内销售、委托加工和进口应税消费品的单位和个人,为消费税的纳税人,应当依照本法规定缴纳消费税。

第二条 消费税的税目、税率和征收环节,依照本法所附《消费税税目税率表》执行。

根据宏观调控需要,国务院可以调整消费税的税率,报全国人民代表大会常务委员会备案。

第三条 纳税人在生产、批发或者零售环节销售应税消费品,应当依照本法规定缴纳消费税。

纳税人自用未对外销售应税消费品,应当依照本法规定缴纳消费税。

第四条 消费税实行从价计税、从量计税,或者从价和从量复合计税(以下简称复合计税)的办法计算应纳税额。应纳税额计算公式:

实行从价计税办法计算的应纳税额=销售额×比例税率

实行从量计税办法计算的应纳税额=销售数量×定额税率

实行复合计税办法计算的应纳税额=销售额×比例税率+销售数量×定额税率

第五条 纳税人兼营不同税率的应税消费品,应当分别核算不同税率应税消费品的销售额、销售数量;未分别核算销售额、销售数量,或者将不同税率的应税消费品组成成套消费品销售的,从高适用税率。

第六条 销售额,是指纳税人销售应税消费品取得的与之相关的对价,包括全部货币或者非货币形式的经济利益。

第七条 纳税人自用未对外销售的应税消费品,按照纳税人销售的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格计算纳税。

实行从价计税办法计算纳税的组成计税价格计算公式:组成计税价格=(成本+利润)÷(1-比例税率)

实行复合计税办法计算纳税的组成计税价格计算公式:组成计税价格=(成本+利润+自用数量×定额税率)÷(1-比例税率)

第八条 委托加工的应税消费品,按照受托方的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格计算纳税。

实行从价计税办法计算纳税的组成计税价格计算公式:组成计税价格=(材料成本+加工费)÷(l-比例税率)

实行复合计税办法计算纳税的组成计税价格计算公式:组成计税价格=(材料成本+加工费+委托加工数量×定额税率)÷(1-比例税率)

第九条 进口的应税消费品,按照组成计税价格计算纳税。

实行从价计税办法计算纳税的组成计税价格计算公式:组成计税价格=(关税计税价格+关税)÷(1-消费税比例税率)

实行复合计税办法计算纳税的组成计税价格计算公式:组成计税价格=(关税计税价格+关税+进口数量×消费税定额税率)÷(1-消费税比例税率)

第十条 纳税人申报的应税消费品的计税价格和数量明显偏低且不具有合理商业目的的,税务机关、海关有权核定其计税价格和数量。

第十一条 委托加工收回的应税消费品,委托方用于连续生产应税消费品的,所纳消费税税款准予按规定抵扣。

第十二条 外购的应税消费品用于连续生产应税消费品的,符合下列情形的所纳消费税税款准予按规定抵扣:

(一)烟丝生产卷烟的;

(二)鞭炮、焰火生产鞭炮、焰火的;

(三)杆头、杆身和握把生产高尔夫球杆的;

(四)木制一次性筷子生产木制一次性筷子的;

(五)实木地板生产实木地板的;

(六)石脑油、燃料油生产成品油的;

(七)汽油、柴油、润滑油分别生产汽油、柴油、润滑油的;

(八)集团内部企业间用啤酒液生产啤酒的;

(九)葡萄酒生产葡萄酒的;

(十)高档化妆品生产高档化妆品的。

除第(六)、(七)、(八)项外,上述准予抵扣的情形仅限于进口或从同税目纳税人购进的应税消费品。

第十三条 纳税人应凭合法有效凭证抵扣消费税。

第十四条 纳税人出口应税消费品,免征消费税;国务院另有规定的除外。

根据国民经济和社会发展需要,国务院可以规定免征或减征消费税,报全国人民代表大会常务委员会备案。

第十五条 消费税由税务机关征收,进口的应税消费品的消费税由税务机关委托海关代征。

海关应当将受托代征消费税的信息和货物出口报关的信息共享给税务机关。

个人携带或者邮寄进境的应税消费品的消费税计征办法由国务院制定。

第十六条 消费税纳税义务发生时间,按以下规定确定:

(一)纳税人销售应税消费品,纳税义务发生时间为收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

(二)委托加工应税消费品,除受托方为个人外,由受托方在向委托方交货时代收代缴税款,纳税义务发生时间为受托方向委托方交货的当天。

(三)未对外销售,自用应税消费品纳税义务发生时间为移送货物的当天。

(四)进口应税消费品,纳税义务发生时间为进入关境的当天。

第十七条 消费税纳税地点,按以下规定确定:

(一)纳税人销售应税消费品的,以及自用应税消费品的,除国务院财政、税务主管部门另有规定外,应当向纳税人机构所在地或者居住地的主管税务机关申报纳税。

(二)委托加工应税消费品的,除受托方为个人外,由受托方向机构所在地的主管税务机关解缴消费税税款。

(三)进口应税消费品的,应当向报关地海关申报纳税。

第十八条 消费税的计税期间分别为十日、十五日、一个月、一个季度或者半年。纳税人的具体计税期间,由主管税务机关根据纳税人应纳税额的大小分别核定;不能按照固定计税期间纳税的,可以按次纳税。

纳税人以一个月、一个季度或者半年为一个计税期间的,自期满之日起十五日内申报纳税;以十日或者十五日为一个计税期间的,自期满之日起五日内预缴税款,于次月一日起十五日内申报纳税并结清上月应纳税款。

扣缴义务人解缴税款的计税期间和申报纳税期限,依照前两款规定执行。

纳税人进口应税消费品,应当自海关填发海关进口消费税专用缴款书之日起十五日内缴纳税款。

第十九条 消费税的征收管理,依照本法和《中华人民共和国税收征收管理法》的规定执行。

第二十条 国务院可以实施消费税改革试点,调整消费税的税目、税率和征收环节,试点方案报全国人民代表大会常务委员会备案。

第二十一条 税务机关与发展改革、工业和信息化、公安、生态环境、交通运输、商务、应急管理、海关、市场监管等相关部门应当建立消费税信息共享和工作配合机制,加强消费税征收管理。

第二十二条 国务院根据本法制定实施条例。

第二十三条 本法自20××年×月×日起施行。1993年12月13日国务院发布的《中华人民共和国消费税暂行条例》同时废止。

京公网安备:11010502040741号

京公网安备:11010502040741号