很难想象,投行尤其是华尔街投行在阿里和腾讯之间——更准确地说,是在阿里系和腾讯系之间——也会面临站队或二选一。

“站队”和“二选一”现象是中国互联网的旖旎风景。

中小卖家在阿里巴巴旗下的天猫、淘宝与被认为是腾讯系的京东、拼多多之间“二选一”的戏码,每年总有那么几个时间点会蹦出来刷一下存在感。

更高调的则是站队现象。在中国,基本上你被谁投资了就会被外界打上“xx系”的标签,尽管这是一种偏见,但也不排除有的企业比较享受这种标签。

有美团用户上周三发现美团将支付宝移出了支付选择列表,美团创始人王兴随后回应:“淘宝为什么还不支持微信支付?微信支付的活跃用户数比支付宝多,手续费也比支付宝低。”美团被认为是腾讯系的一员大将,屁股坐在腾讯那边倒也没有让人感到惊奇。

但这种事儿发生在投行,尤其是像高盛、美国银行、摩根大通、花旗等国际投行身上的时候,显得有些匪夷所思。

彭博社周一援引知情人士的消息报道称,高盛集团(Goldman Sachs Group inc.)和美国银行(Bank of America corp.)均将被排除在承销蚂蚁集团(前身是蚂蚁金服)在香港IPO的投行名单外,原因是它们过去与阿里巴巴集团的竞争对手们密切的资本合作关系。

上述消息人士表示,阿里巴巴集团的一位高管告诉这些投行,如果他们想从马云庞大的商业帝国中获得业务,就应该避免与其竞争对手做交易。

蚂蚁集团已经启动了A+H股上市计划,其募集金额可能会打破沙特阿美290亿美元IPO的纪录,其估值将超过2000亿美元。

传闻蚂蚁集团已聘请花旗集团(Citigroup Inc.)、摩根大通(JPMorgan Chase & Co.)、摩根士丹利(Morgan Stanley)和中金公司(CICC)负责其香港IPO。上述知情人士表示,蚂蚁集团还没有为其上海IPO选择承销商,不过国际投行可能会被排除在外,因为科创板任何IPO的主承销商都必须购买该交易的股票。

毫无疑问,投行希望在这场IPO盛宴中大赚一笔。2014年阿里巴巴在纽交所的IPO中,承销商的承销佣金为3.004亿美元,大约占其IPO融资规模的1%。

投行通过承销新股赚取佣金,佣金按照新上市公司融资总额的固定比例来收取。在美国市场,大型IPO的承销费比例通常为3%~5.5%。但当一个企业的IPO金额特别巨大时,投行会下调这一比例。阿里巴巴2014年的IPO就是一个例子,承销费比例只有1个点。

《财富》杂志2014年在一篇文章中分析:“降低收费通常都是物有所值的,这样做既是为了和企业建立关系,也有利于投行今后的业务,比如随后的公司债券发行,或是其他大型IPO。”此外,承销费并不是投行在IPO中的全部收入,“通常,投行在IPO中所获得的收入远高于承销费,而且它们在新股上市交易后甚至赚的更多。上市当天,热门公司的股价经常飙升,从而超出发行价;投行就会将手中的新股抛出,直接套利。”

摩根士丹利一位要求匿名的内部人士对虎嗅表示,从投行的角度,最直接的想法是能赚的钱越多越好,并不会区分腾讯系还是阿里系;但从企业的角度,在IPO的时候则会偏好那些一直对他们忠诚的投行。

他认为,阿里巴巴介意的应该不是腾讯,而是腾讯入股的拼多多和京东——可能也包括美团,拼多多和京东是阿里巴巴在电商领域最具有威胁的竞争对手,而美团在本地生活领域同样是阿里巴巴的劲敌。

根据彭博社的上述报道,高盛和美国银行最近与阿里巴巴竞争对手的合作,包括在过去两年为腾讯占股的拼多多和京东出售了77亿美元的股票,帮助这些公司积累资金、在竞争激烈的电子商务领域与阿里巴巴旗下的淘宝和天猫竞争。这两家投行从为拼多多和京东提供股票交易咨询中获得了至少7000万美元的收益,这还不包括为拼多多9月份发行10亿美元债券和京东6月份在香港二次上市募集45亿美元的佣金。

制图:周超臣/虎嗅

在虎嗅根据各家IPO招股书统计的一份承销商名单(有的是主承销商)中,高盛和美国银行分别是拼多多IPO和京东二次上市的主承销商,二者同时位列美团IPO主承销商。至于为什么一会儿美国银行、一会儿美银美林、一会儿美银证券,主要是因为2019年初,美国银行(Bank of America)宣布其投资银行和交易部门将不再使用美林(Merrill Lynch)的名称,美国银行将这些业务组合成美国银行证券(BofA Securities)部门,其财富管理业务则统称为“美林”(Merrill)。

从上图中可以看到,瑞士信贷、摩根士丹利和摩根大通几乎同时出现在了阿里系和腾讯系企业的IPO主承销商名单里,说明他们拥有高超的平衡术。摩根士丹利在拼多多IPO中只获得了一个初级职位,640万美元的佣金仅相当于高盛的一半,而摩根大通没有参与这些交易。

与此同时,参与了阿里系每次IPO的花旗也被有意无意地排除在了腾讯系IPO的主承销商名单之外。

至于帮拼多多2018年IPO募资的中金也出现在了蚂蚁集团的主承销商名单里,主要是因为阿里巴巴是中金的股东之一。2019年2月19日,阿里巴巴宣布完成对中国国际金融股份有限公司(3908.HK,“中金”)的入股,持有中金公司港股约2.03亿股,占其港股的11.74%和总已发行股份的4.84%。

“这些IPO的企业真的会很介意跟那些与竞争对手合作的银行合作,因为担心他们会不会把你公司内部、没有对外公开的信息泄露出去。”另一位知名投行的匿名人士对虎嗅表示,“虽然说这些投资银行内部都会有严格的防火墙,但作为商人,你是不太敢去冒这个险的。”

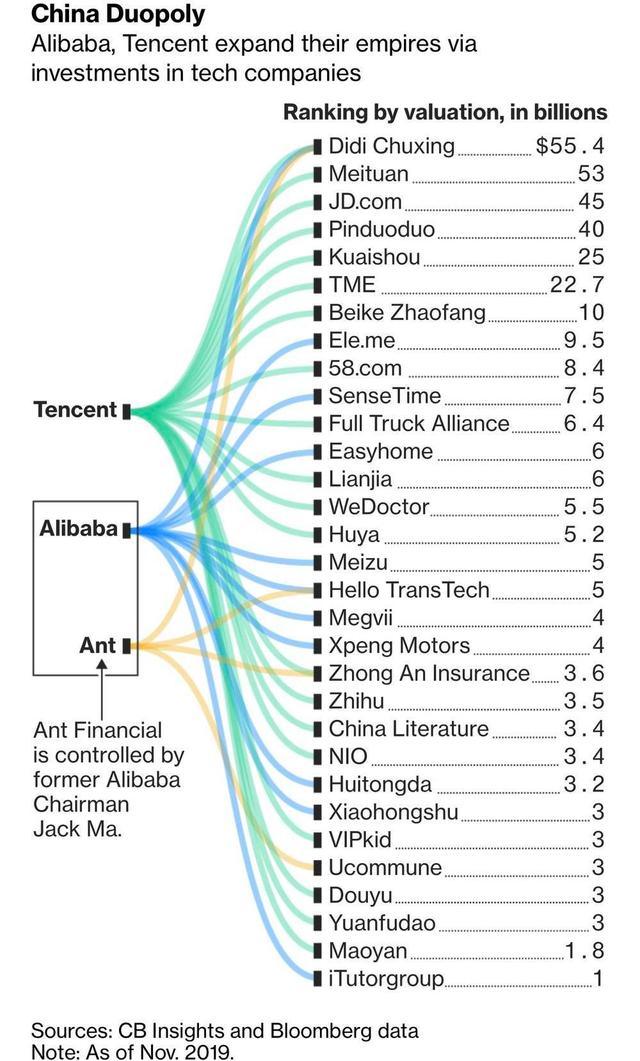

阿里巴巴、蚂蚁集团和腾讯拥有广泛的投资版图,图片来源:彭博社

在中国互联网领域(有时也包括传统商业领域),阿里巴巴和腾讯拥有广泛的投资版图,他们通过投资那些知名的或者有潜力的科技公司来拓宽自己的护城河,并不断开拓新的战场,将触角深入到国民经济的重要领域,成为水电煤一样的基础设施,同时也形成了事实上中国双寡头的局面。

这就给那些国际投行、尤其是不了解中国文化和人情世故的投行造成了困扰,与美国或欧洲的客户相比,中国客户更有可能要求对方做出竞业禁止承诺以示忠诚,并确保敏感战略不会落入竞争对手之手。

而除了IPO这一笔大的交易之外,投行们还会帮助这些科技巨头或潜在巨头贷款、融资或发行公司债等,其中可能涉及到公司业务的机密,所以企业会倾向于选择那些有长期合作关系、忠诚度高的投行合作。

在竞争日益激烈的中国市场,投行们别无选择,只能站队。

京公网安备:11010502040741号

京公网安备:11010502040741号